ФНС разъяснила правила получения вычетов по налогам на имущество — Российская газета

Для получения вычета по налогу на имущество собственникам не нужно писать никаких заявлений.

Такие разъяснения дала Федеральная налоговая служба. Они потребовались в связи с тем, что в социальных сетях и мессенджерах стала набирать обороты рассылка, призывающая граждан успеть написать заявления на вычеты до 1 ноября, поскольку после этой даты они якобы потеряют право ими пользоваться.

Статья 403 Налогового кодекса РФ предусматривает, что при начислении налога на имущество физлиц налоговая база уменьшается в отношении каждого жилого дома на величину кадастровой стоимости 50 квадратных метров от его общей площади, применительно к квартире и части жилого дома — на величину кадастровой стоимости 20 квадратных метров. Если же речь идет о комнате или части квартиры, то при расчете налога можно получить «скидку» с 10 квадратных метров.

Эти вычеты применяются автоматически при расчете налога для всех объектов. К примеру, если человек владеет тремя квартирами, комнатой, двумя жилыми домами, то вычет будет предоставлен в отношении каждой из трех квартир, комнаты и каждого из домов. При этом собственнику не нужно обращаться в налоговую с каким-либо заявлением, включая заявление о предоставлении налоговой льготы.

В Федеральной налоговой службе напоминают, что в уведомлении для уплаты налога на имущество физлиц, которое направляется собственникам, в графе «налоговая база» указывается кадастровая стоимость объекта уже с учетом ее уменьшения на величину налогового вычета. Если при его применении налоговая база принимает отрицательное значение, налог за такой объект не выставляется.

Пенсионеры вообще освобождены от уплаты налога за недвижимость, напоминает Анатолий Нагиев, руководитель практики налогового права НЮС «Амулекс». Льгота предоставляется в отношении одного объекта налогообложения каждого вида по выбору самого гражданина.

Пенсионерам положен вычет по земельному налогу. Выбрать участок и направить уведомление в налоговую нужно до 1 ноября

С 2017 года пенсионеры, ветераны, инвалиды и некоторые другие категории граждан (полный перечень указан в п. 5 статьи 391 НК РФ) также получили право на вычет при расчете земельного налога. В их случае сумма налога уменьшается на величину кадастровой стоимости 600 квадратных метров по одному земельному участку независимо от категории земли. Если участок 6 соток и меньше, платить налог не нужно, если превышает 6 соток, его рассчитают за оставшуюся площадь. Человек, имеющий два или больше участков, может выбрать тот, в отношении которого будет действовать вычет, и направить уведомление об этом в любую налоговую.

Поскольку все льготы носят заявительный характер, налогоплательщики до 1 ноября года, являющегося налоговым периодом, должны уведомить налоговую инспекцию об объектах, в отношении которых будет применяться налоговая льгота.

Уведомление нужно будет подавать по форме, утвержденной налоговым органом. Она размещена на сайте nalog.ru. Направить уведомление можно через Личный кабинет налогоплательщика, почтовым сообщением в налоговую инспекцию или подать лично в любую налоговую инспекцию.

6 соток — на кадастровую стоимость этой части участка уменьшается земельный налог для пенсионера

Если уведомление не поступит, вычет по земельному налогу будет применяется автоматически в отношении одного земельного участка с максимальной исчисленной суммой земельного налога. Если человек, имеющий право на вычет, ранее пользовался налоговыми льготами, в том числе по другим имущественным налогам (например, ветеран боевых действий был освобожден от налога на имущество или пенсионер использовал льготу по транспортному налогу), вычет будет применяться автоматически на основании имеющихся у налоговой сведений, без необходимости дополнительных обращений (заявлений, уведомлений) от налогоплательщика.

rg.ru

Льготы по налогам для физических лиц в 2018 году

Бюджеты разных стран, в том числе и России, пополняются за счет многочисленных налогов и сборов. Физические лица тоже отчисляют часть денег из своих доходов в казну всех уровней. Наряду с этим определенные категории граждан могут иметь прерогативы при налогообложении – оплачивать частично либо полностью освобождаться от взносов. Получить такого рода преференции можно лишь при наличии определенных условий и оснований.

Статьи по темеЧто такое налоговые льготы для физических лиц

По законодательству налоговые преференции можно разделить на несколько групп:

- для физических лиц;

- для организаций и предприятий;

- социального характера;

- экономического значения;

- направленные на стимулирование экспорта.

- Граждане РФ вне зависимости от возраста, которые находятся на территории страны не менее 183 дней на протяжении 12 месяцев.

- Нерезиденты – иностранцы, которые ведут свою деятельность на территории России.

Налогоплательщики могут быть освобождены от взимания определенных налоговых сборов полностью либо оплачивать их не полностью. Для получения оговоренных законодательно льгот по налогам для физических лиц в 2018 году необходимо документальное подтверждение того, что человек действительно относится к той категории, которая обладает теми или иными преференциями.

Виды льгот

В России все льготы, касающиеся вопроса налогообложения физических лиц, можно разделить на три основных уровня в порядке очередности:- Федеральные. Они зафиксированы в НК и имеют юридическую силу на территории всего государства и не могут быть отменены на региональных или местных уровнях.

- Региональные. Имеют свое действие на территории определенного региона и могут устанавливаться на федеральном уровне и региональными властями.

- Местные. Устанавливаются руководством муниципалитетов и действуют на территории только того муниципального образования, где находится собственность налогоплательщика.

Все граждане страны выплачивают государству НДФЛ в размере 13%. Согласно законодательству определенные люди в силу своего социального или профессионального статуса имеют возможность получать налоговый вычет. Это сумма денег, с которой не берется НДФЛ. Выделяют четыре основных вычета, каждый из которых регулируется отдельной статьей Налогового кодекса.

Право на стандартный вычет доступно определенным категориям граждан вне зависимости от величины получаемого ими дохода:

- Родители (опекуны), воспитывающих родных или усыновленных детей. За первого и второго ребенка не подлежащая налогообложению сумма составляет 1400 р. За третьего и последующего она увеличивается до 3000 р. Если ребенок является инвалидом, то родные родители имеют право получить вычет в размере 12 000 р., а усыновители и опекуны – 6 000 р.

- Участники и ликвидаторы аварий техногенного характера, инвалиды и участники Великой Отечественной войны, инвалиды-военнослужащие получают налоговый вычет в размере 3000 р.

- Лица, имеющие звание Героя, ребенок-инвалид и люди с ограниченными возможностями 1, 2 группы вправе претендовать на налоговый вычет в размере 500 р.

Льгота по социальным налогам для физических лиц в 2018 году действует на определенную сумму, которая была затрачена человеком при определенных жизненных обстоятельствах. Это не должно быть связано с профессиональной деятельностью, поэтому сюда относят затраты на:

- обучение;

- лечение;

- благотворительность;

- пенсионные накопления.

В 2018 имущественный вычет касается всех физических лиц, которые:

- получили прибыль от продажи недвижимости;

- потратили собственные или привлеченные в виде банковского кредита деньги для улучшения своих жилищных условий.

Профессиональные вычеты имеют фиксированный размер или зависят от полученной прибыли. Получить льготу вправе:

- предприниматели, работающие по гражданско-правовым договорам;

- юристы, ведущие частную практику;

- работники творческих профессий, получающие гонорары по линии авторского права.

Нормативно-правовая база

Льготы по налогам физических лиц в 2018 году регулируются целым перечнем нормативных и правовых актов. Они издаются на разных уровнях – от федерального до местного и могут охватывать как целые группы населения, так и людей избранных профессий или социального статуса. Главным документом, к которому обращаются все без исключения, является Налоговый кодекс РФ. Дополнительно следует упомянуть и о других законах:

- Закон №436-ФЗ от 28.12.2017 (регулирует проведение амнистии для физлиц по задолженности перед налоговыми органами).

- Закон № 3061-1 от 18.06.1992 (преференции ликвидаторам последствий взрыва на Чернобыльской АЭС).

- Закон № 175-ФЗ от 26.11.1998 (вопросы, связанные с ликвидацией аварии на производственном объединении «Маяк»).

- Закон № 2-ФЗ от 10.01.2002 (социальные гарантии пострадавшим в результате ядерных испытаний в Семипалатинске).

Кто имеет право на налоговые льготы в 2018 году

Преференции в виде отмены налогового сбора либо уплаты его части зависят от социального статуса либо профессии гражданина:

- Лица, которым присвоено звание Героя Советского Союза и/или России.

- Инвалиды с детства.

- Инвалиды 1 и 2 групп.

- Многодетные семьи, в которых воспитывается трое и более детей.

- Граждане, пострадавшие во время ядерных и других техногенных катастроф.

- Участники войн и боевых действий, которые проходили на территории СССР и РФ.

- Кавалеры ордена Славы.

- Военнослужащие, имеющие выслугу лет более 20 и уволенные в запас в связи с достижением граничного возраста, из-за заболевания или по причине организационно-штабных мероприятий.

- Лица, которые принимали участие в испытаниях ядерного оружия.

- Пенсионеры.

- Члены семей военнослужащих (родители, дети, супруги) по причине потери кормильца.

- Участники боевых действий на территории иностранных государств, при направлении в эти зоны для несения службы.

- Творческие деятели касательно студий, мастерских и других помещений, предназначенных для трудовой деятельности.

- Физические лица по отношению к имеющимся у них строений площадью до 50 кв. м, предназначенных для ведения подсобного хозяйства, садоводства и т.п.

Ветераны боевых действий и ВОВ, герои России и Советского Союза

Для ветеранов боевых действий (Чечня, Афганистан и пр.), граждан, которым было присвоено звание Героя, предусмотрен ряд преференций в сфере налогообложения. Основными из них можно назвать:

- Не платит налог на имущество человек, владеющий одним однотипным видом собственности (одна квартира, дом, гараж, дачный домик).

- Предоставление вычета, если человек продолжает трудиться. Для военнослужащих и ветеранов боевых действий он составляет 3000 р., а для Героев СССР и РФ – 500 р.

- Послабление по земельному налогу. Гражданам предоставляется льгота в размере 10000 р. – сумма, с которой не взимается налоговый сбор. Если по кадастровой оценке стоимость участка выше – денежный сбор начисляется только на сумму, превышающую это значение.

- Пошлина на транспортные средства. На федеральном уровне не существуют никаких правовых актов, которые бы освобождали от уплаты пошлины. В некоторых же субъектах Федерации местными властями приняты постановления, которые дают возможность не платить транспортный налог, но в каждом регионе есть свои ограничения касательно технических характеристик машины.

Инвалиды

Люди, получившие инвалидность вследствие трудовой деятельности, по состоянию здоровья и по прочим причинам, и инвалиды с детства тоже имеют ряд льгот в области налогообложения:

- Имущественный. Граждане с ограниченными возможностями освобождаются от уплаты налога на недвижимость, но только при условии, что она оформлена на них. Это касается квартиры, дома, гаража, комнаты, дачи.

- Земельный. Они касаются лишь инвалидов с присвоенной 1 или 2 группой недееспособности, причем для последней категории инвалидность должна быть установлена до 2003 г. Суть льготы по земельному налогу для физических лиц, являющихся инвалидами, заключается в том, что они освобождаются от взноса, если кадастровая стоимость надела не превышает 10 тыс. р. В противном случае пошлина насчитывается лишь на излишек.

- Транспортный. Нетрудоспособные граждане 1 и 2 группы могут освобождаться от транспортного налога полностью или частично, но такие преференции они получают лишь на региональном уровне, поэтому этот вопрос лежит на плечах местных властей.

- Подоходный. В 2018 г. физические лица, получившие инвалидность и продолжающие работать, имеют право получить вычет в размере 500 р. Если же инвалидность была получена вследствие военных действий, техногенных катастроф или человек является инвалидом с детства, сумма увеличивается до 3 000.

Пенсионеры

Люди, вышедшие на заслуженный отдых, являются особо незащищенными, поскольку пенсионные выплаты имеют небольшой размер за редким исключением. В НК точно указано, от каких налогов освобождены пенсионеры в 2018 г. На федеральном уровне обозначено лишь несколько направлений, согласно которым граждане преклонного возраста могут рассчитывать на льготы:

- Полное освобождение от уплаты сбора в ФНС, если кадастровая стоимость надела не превышает 10 тыс. р.

- Вычет в размере 500 р. на все доходы, с которых необходимо уплачивать НДФЛ. Если пенсионер является инвалидом или ветераном военных действий, ликвидатором техногенных катастроф – сумма равняется 3000 р.

- Освобождение от уплаты налога на недвижимость, если в собственности пенсионер имеет только один равнозначный объект.

На региональном уровне дополнительно для людей, достигших пенсионного возраста, могут существовать дополнительные налоговые послабления. Одним из ярких примеров является пошлина на транспортные средства, величина которого зависит не только от субъекта, в котором зарегистрирован гражданин, но и от вида транспортного средства, его мощности и прочих характеристик.

Родители, опекуны и усыновители детей

Граждане, которые воспитывают детей и являются их родителями, опекунами либо усыновителями, имеют некоторые послабления. Они касаются налогового вычета:

- За первого и второго ребенка сумма НВ составляет 1400 р., на 3 и последующих детей – 3000 р.

- За родного ребенка-инвалида – 12 000 р.

- Если один или несколько детей-инвалидов были усыновлены или находятся под опекунством – сумма снижается до 6 000 на каждого ребенка.

- При платном лечении несовершеннолетнего опекуны, родители или усыновители имеют право вернуть 13% от уплаченной суммы.

- Предоставляется возможность вернуть 13% от суммы, потраченной на обучение ребенка на очной форме, при условии, что эти средства были использованы не из материнского капитала.

- Вычет в двойном размере НДФЛ предоставляется единственному родителю, если в свидетельстве о рождении ребенка второй родитель не указан либо же он умер или пропал без вести.

Многодетные семьи

Также льготы по налогам для физических лиц в 2018 году распространяются и на семьи, в которых воспитываются трое и более несовершеннолетних. Самый распространенный вариант, который касается всех без исключения – это налоговый вычет. Он зависит от количества детей и составляет на:

- первого ребенка – 1 400 р.;

- второго – 1 400 р.;

- третьего – 3 000 р.;

- последующих – 3 000 р.;

- усыновленного или родного ребенка-инвалида – 12 000 р.;

- на опекаемого или приемного ребенка инвалида – 6 000 р.

На региональном уровне льготы (размер преференций индивидуальный для каждого субъекта) могут распространяться на такие налоги, как:

- земельный;

- имущественный;

- транспортный и пр.

Льготы по налогу на имущество физических лиц

Решение вопроса о предоставлении привилегии определенным категориям граждан относится исключительно к местным властям. С 2015 исчисление величины взноса в некоторых субъектах РФ происходит на основании кадастровой стоимость объекта, причем до 2018 планируется перейти на такую методику повсеместно. Согласно данной системе предусмотрен определенный налоговый вычет в зависимости от площади помещения. Исключение составляют Москва, Санкт-Петербург и Севастополь, где местные власти имеют право увеличить размер НВ. Для всех же остальных регионов расчет производится так:

- комнаты – исходя из стоимости 10 кв. м;

- квартиры – 20 кв. м.;

- дома – 50 кв. м.

Кто освобожден от уплаты

Согласно НК РФ определенные категории граждан имеют право не уплачивать имущественный налог. К ним относятся:

- пенсионеры;

- инвалиды с детства и нетрудоспособные граждане с 1 или 2 степенью инвалидности;

- Герои СССР и России;

- участники и ветераны боевых действий;

- лица, пострадавшие от радиоактивного излучения;

- военные, отдавшие службе в органах Министерства обороны более 20 лет;

- сотрудники органов УИС;

- родители, вдовы и вдовцы военнообязанных, погибших во время выполнения служебных обязанностей;

- люди, которые имеют постройки, использующиеся для ведения подсобного хозяйства (дачи), если их площадь не превышает 50 кв. м.;

- граждане, занимающиеся творческим трудом, если помещения необходимы для работы.

Объекты льготного налогообложения

Распространяются льготы по имущественному налогу на физических лиц в 2018 году при условии, что в собственности находится лишь один однотипный объект недвижимости. Другим важным условием является то, что он должен находится в собственности человека, имеющего право на предоставление преференции. Само же имущество не используется для ведения предпринимательской деятельности. К объектам льготного налогообложения относят:

- комната в жилом помещении;

- квартира;

- отдельно стоящий дом;

- сооружения/помещения, использование которых предназначено для ведения творческих видов деятельности;

- хозяйственные постройки, дачные домики и подобного типа строения, если их площадь не превышает 50 кв. м.

Земельный налог

Вопросы, связанные с налогообложением земельных участков, находятся в ведении федеральных и местных властей. Полностью освобождаются от уплаты взносов в казну жители малочисленных народов, которые ведут на своих землях традиционный уклад жизни. Руководители фермерских хозяйств освобождаются от уплаты взносов на протяжении первых 5 лет со дня регистрации сельскохозяйственного производства.

Для других же граждан устанавливается налогонеоблагаемая сумма, равная 10 тыс. р. Это означает, что если кадастровая стоимость участка меньше этой суммы, платеж в ФНС осуществлять нет нужды. Ко льготным категориям населения относятся:

- пенсионеры;

- ветераны боевых действий;

- ликвидаторы и лица, пострадавшие вследствие техногенных катастроф;

- инвалиды 1 и 2 групп, если недееспособность была поставлена до 2004 г.;

- инвалиды с детства;

- Герои России и СССР.

Льготное налогообложение транспортных средств

Некоторые владельцы транспортных средств могут не платить транспортный налог. Такая преференция действует не во всех регионах России – власти на местах сами решают, кто платит взносы, а кто от них освобождается. Связано это с дефицитом средств в местных бюджетах и случаях, когда дорогостоящие транспортные средства все чаще регистрировались на пенсионеров с целью избежать налогообложения.

Какие ТС не облагаются налогом

Не подлежат налогообложению вне зависимости от места регистрации транспортные средства таких видов:

- Автомобили, зарегистрированные на человека, являющегося инвалидом, но при условии, что их мощность не превышает 100 лошадиных сил.

- Спецтехника.

- Лодки весельные.

- Транспортные средства, которые числятся в угоне и на это имеется подтверждение уполномоченных органов.

- Моторные лодки, если их мощность менее 5 лошадиных сил.

- Морские и речные суда.

Региональные и местные преференции

Нормы, определяющие величину налогообложения, устанавливаются на федеральном и местных уровнях. Преференции федерального уровня зависят от типа транспортного средства и его мощности. На местном же уровне величина льготы по транспортному налогу для физических лиц в 2018 году зависит от категории, к которой относится гражданин. Список зависит непосредственно от каждого конкретного региона, но, как правило, к льготникам относят:

- пенсионеров;

- многодетные семьи;

- малоимущих граждан;

- участников боевых действий;

- малолетних узников концлагерей и прочих мест принудительного заключения;

- инвалидов и пр.

Льготы по налогу на доходы физических лиц

Граждане, которые официально трудоустроены и у которых из заработной платы вычитается НДФЛ по ставке 13%, имеют право получить вычет, если определенное законодательством обстоятельство соответствует их социальному статусу или занимаемой должности. Выделяют 4 группы вычетов:

- стандартные;

- имущественные;

- профессиональные;

- социальные.

Физлица, которые работают неофициально и не платят НДФЛ, претендовать на такую привилегию не могут. Пенсионеры, которые, выйдя на заслуженный отдых, прекратили трудовую деятельность, имеют право получить лишь имущественный вычет с возможностью перенесения остатка по нему на три года, предшествующие дате обращения. Если же они продолжают работать, то вправе претендовать на все виды вычетов.

Налоговый вычет на детей

Льготы по налогам для физических лиц в 2018 году полагаются гражданам, воспитывающим детей до 18 лет. Это относится к налоговому вычету (с алиментов НВ не предоставляется). Если же ребенок получает образование по очной форме, возраст предоставления послабления увеличивается до 24 лет. Претендовать на привилегию могут не только кровные родители, но и усыновители, попечители, при условии, что ребенок находится на их полном содержании. Необлагаемая сумма зависит от нескольких обстоятельств и равна

- 1 400 р. – за первого и второго ребенка;

- 3 000 р. – за третьего и последующих детей;

- 12 000 р. – за родного или усыновленного ребенка-инвалида;

- 6 000 р. – за ребенка-инвалида, если он находится на попечении.

Расходы на обучение

При платном обучении гражданам предоставляется преференция в виде возврата части уплаченных средств. Документы на возврат подаются в тот же год, когда была произведена оплата и пройдено обучение в образовательном заведении. Если учеба носит долговременный характер, а оплата вносится ежегодно, документы на возврат подаются после каждого денежного взноса. Претендовать на возмещение средств могут лишь официально трудоустроенные резиденты РФ, которые уплачивают НДФЛ по ставке 13%. Дополнительное требование – оплата за обучение должна быть произведена за:

- себя;

- супруга/супругу;

- детей;

- братьев/сестер.

Возврат за лечение

Одним из видов социального вычета является возврат денежных средств, потраченных на лечение, операции либо приобретение лекарственных средств. Максимум, на что можно рассчитывать в 2018, составляет 15 600 р. Для получения части затраченных средств необходимо, чтобы:

- Оказанные медуслуги или лекарственные средства числились в списке, утвержденном согласно Постановлению № 201 от 19.03.2001 г.

- Оплата была произведена за себя лично либо близких родственников (дети, родители, супруги).

- Лечение происходило в лицензированном медицинском учреждении.

Имущественный при покупке квартиры

Льготы при покупке жилья (в том числе и долевого) предусмотрены, если гражданин официально трудоустроен и из его заработка происходят отчисления НДФЛ. Подавать декларации о доходах в Государственную налоговую инспекцию вы вправе только за текущий или максимум за три предыдущих года. Получить вычет можно за:

- Строительство собственного дома.

- Покупку дома, квартиры, комнаты.

- Ремонтные работы, при условии, что сохранены все чеки.

Для расчета суммы денежных средств, которые подлежат возврату, важным условием считается дата приобретения собственных квадратных метров. Если жилье было куплено или построено до 1.01.2014, то вычет предоставляется один раз в размере 13% от стоимости жилья. После этой даты величина вычета установлена на отметке 260 000 р. Это означает, что ежегодно человек может возвращать уплаченный им НДФЛ, пока не исчерпает положенную сумму.

Налоговый по процентам по ипотеке

Льготы по налогам для физических лиц в 2018 году предусмотрены, если жилищный вопрос решался с привлечением заемных средств. Получить вычет по процентам, уплаченным за ипотечную ссуду, можно, если деньги были направлены на улучшение жилищных условий. Максимальная сумма рассчитывается исходя из 3 млн р. Это значит, что максимум, на который можно рассчитывать, составляет 390 тыс. (3 000 000 х 13%). Сумма возвращается разово или дробно на протяжении нескольких лет, но не более тех денег, которые были перечислены в ФНС.

Воспользоваться привилегией могут резиденты РФ, которые:

- Устроены официально.

- Уплачивают ежемесячно НДФЛ в размере 13%.

При продаже квартиры

Получить вычет при продаже квартиры разрешается с каждого проданного объекта недвижимости, но не чаще 1 раза в год. Воспользоваться прерогативой могут лишь те лица, которые работают и выплачивают НДФЛ в размере 13%. Сумма возврата зависит от количества времени, на протяжении которого квартира находилась у человека в собственности. Отсчет ведется от момента оформления ее в собственность – получения свидетельства о регистрации права на жилье:

- Если жилье находилось в собственности менее 3 лет, максимум, на что может претендовать ее владелец при продаже – вычет с 1 млн р. Со всей оставшейся суммы придется уплатить НДФЛ.

- Если же человек владел собственностью более 3 лет и продал ее – уплачивать взносы в ФНС не придется.

Как оформить налоговые льготы в 2018 году

Воспользоваться или нет правом на льготы, каждый гражданин решает самостоятельно. Это означает, что перерасчет и возврат уплаченных средств осуществляется по заявительному принципу, а не в обязательном порядке. Получить деньги можно:

- По основному месту работы. Вычет будет применяться ежемесячно при начислении заработной платы.

- В инспекции при подаче ежегодной декларации (форма 3-НДФЛ).

Перечень необходимых документов

Получить льготы по налогам для физических лиц в 2018 году можно после предоставления определенных документов. Справка по форме 2-НДФЛ подается работодателем в налоговую самостоятельно до 1 апреля. С 2018 г. осуществлена корректировка законодательства, согласно которой предоставлять пакет бумаг касательно собственности не нужно. Гражданин должен предоставить лишь:

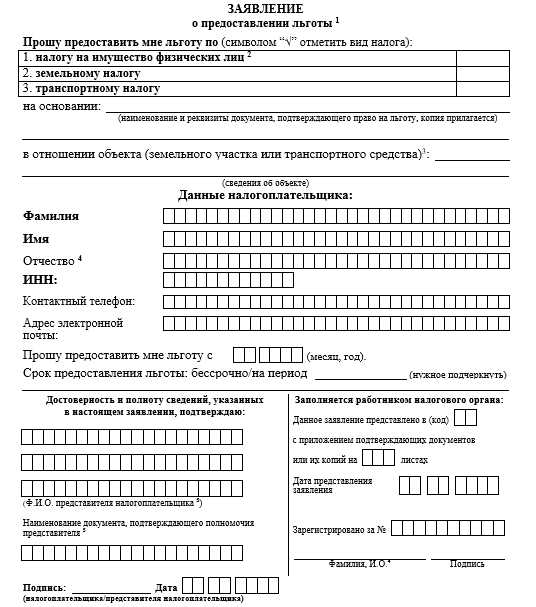

- Письменное заявление с личной подписью, где будут содержаться основания для освобождения от уплаты или снижения величины взноса.

- Паспорт или свидетельство о рождении (если вопрос снижения налоговой нагрузки касается несовершеннолетних).

- ИНН.

- Документ, свидетельствующий о принадлежности к определенной группе населения (удостоверение пенсионера, ветерана, инвалида и пр.).

Видео

Заявления на льготы по налогам

Заявления на льготы по налогам

Расчет налога на недвижимость

Расчет налога на недвижимость

Статья обновлена: 13.05.2019

sovets.net

Налоговые льготы по налогу на имущество физических лиц

По налогу на имущество физических лиц установлены льготы для отдельных категорий граждан и видов имущества. Дополнительные льготы могут быть установлены муниципальными образованиями (городами федерального значения Москвой, Санкт-Петербургом и Севастополем).

Федеральные льготы, установленные отдельным категориям граждан

От уплаты налога на имущество физических лиц освобождены:

— Герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней;

— инвалиды I и II групп, инвалиды с детства, дети-инвалиды;

— участники гражданской и Великой Отечественной войн, других боевых операций по защите СССР из числа военнослужащих, проходивших службу в воинских частях, штабах и учреждениях, входивших в состав действующей армии, и бывших партизан, а также ветераны боевых действий;

— лица вольнонаемного состава Советской Армии, Военно-Морского Флота, органов внутренних дел и государственной безопасности, занимавшие штатные должности в воинских частях, штабах и учреждениях, входивших в состав действующей армии в период Великой Отечественной войны, либо лица, находившиеся в этот период в городах, участие в обороне которых засчитывается этим лицам в выслугу лет для назначения пенсии на льготных условиях, установленных для военнослужащих частей действующей армии;

— лица, имеющие право на получение социальной поддержки, подвергшиеся радиации вследствие катастрофы на Чернобыльской АЭС, вследствие аварии в 1957 году на производственном объединении «Маяк», вследствие ядерных испытаний на Семипалатинском полигоне;

— военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более;

— лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

— члены семей военнослужащих, потерявших кормильца;

— пенсионеры, получающие пенсии на основании законодательства РФ или другого государства, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством РФ выплачивается ежемесячное пожизненное содержание;

— граждане, уволенные с военной службы или призывавшиеся на военные сборы, выполнявшие интернациональный долг в Афганистане и других странах, в которых велись боевые действия;

— физические лица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику;

— родители и супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей.

Федеральные льготы, установленные в отношении отдельных видов имущества

Не уплачивают налог:

— физические лица, осуществляющие профессиональную творческую деятельность, — в отношении специально оборудованных помещений, сооружений, используемых ими исключительно в качестве творческих мастерских, ателье, студий, а также жилых домов, квартир, комнат, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек, — на период такого их использования;

— физические лица — в отношении хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 кв. м и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

Региональные льготы

Подробную информацию об установленных налоговых льготах в конкретном регионе можно узнать, воспользовавшись информационным ресурсом «Справочная информация о ставках и льготах по имущественным налогам» раздела «Электронные сервисы» интернет-сайта ФНС России.

Порядок оформления льготы по налогу на имущество физических лиц

Для получения льготы граждане представляют в налоговый орган заявление. Заявление можно направить в том числе через личный кабинет налогоплательщика.

К заявлению следует приложить документы, подтверждающие право на льготу.

Например, справка государственного учреждения медико-социальной экспертизы понадобится для подтверждения наличия у налогоплательщика определенной группы инвалидности.

Целесообразно представить также документы на облагаемое налогом недвижимое имущество, подтверждающие его вид и разрешенное использование, которые учитываются налоговыми органами при предоставлении льготы.

Если по состоянию на 31 декабря 2017 г. вам уже была предоставлена льгота по налогу на имущество физических лиц повторно, подавать заявление в налоговый орган не требуется.

В некоторых случаях для предоставления льготы по налогу могут понадобиться и другие документы.

Например, в случае подачи заявления доверенным лицом необходима нотариально удостоверенная доверенность на право подачи заявления, а в случае указания в заявлении лица, находящегося под опекой или попечительством, — документ, подтверждающий факт установления опеки или попечительства.

В соответствии с п. 3 ст. 407 НК РФ налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика вне зависимости от количества оснований для применения налоговых льгот.

Например, если у льготника-инвалида в собственности имеются квартира, дом и гараж, он освобождается в полном объеме от уплаты налога на имущество. А если у него три квартиры и дом, то он имеет право на льготу при уплате налога за дом, а также за одну из квартир.

Уведомление о выбранных объектах налогообложения, в отношении которых используется налоговая льгота, налогоплательщик представляет в налоговый орган по своему выбору до 1 ноября года, являющегося налоговым периодом, начиная с которого в отношении указанных объектов применяется налоговая льгота.

Если уведомление не будет представлено, налоговая льгота предоставляется в отношении одного объекта каждого вида с максимальной исчисленной суммой налога (п. 7 ст. 407 НК РФ).

При возникновении (прекращении) у налогоплательщика в течение налогового периода права на налоговую льготу исчисление суммы налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых отсутствует налоговая льгота, к числу календарных месяцев в налоговом периоде. При этом месяц возникновения права на налоговую льготу, а также месяц прекращения указанного права принимается за полный месяц (п. 6 ст. 408 НК РФ).

Как вернуть переплату налога за прошлое время

В случае обращения с заявлением о предоставлении льготы по уплате налога перерасчет суммы налогов производится не более чем за три налоговых периода (три года), предшествующих календарному году обращения, но не ранее даты возникновения у налогоплательщика права на налоговую льготу (п. 6 ст. 408 НК РФ).

Для возврата излишне уплаченного налога в связи с перерасчетом налогоплательщик представляет в налоговый орган письменное заявление.

Решение о возврате суммы излишне уплаченного налога должно быть принято налоговым органом в течение 10 рабочих дней со дня получения такого заявления. Затем в течение пяти рабочих дней налогоплательщику направляется сообщение о принятом решении. Возврат налога должен быть произведен в месячный срок со дня получения указанного выше заявления. При наличии у налогоплательщика недоимки по земельному налогу, задолженности по пеням и штрафам налоговый орган сначала зачтет излишне уплаченную сумму в счет их погашения. Такой зачет налоговый орган производит самостоятельно не более чем за три года со дня уплаты указанной суммы налога.

Налоговые изменения

3 августа 2018 г. был принят Федеральный закон N 334-ФЗ «О внесении изменений в статью 52 части первой и часть вторую Налогового кодекса Российской Федерации». Изменения, которые внесены этим Законом, улучшают положение некоторых категорий налогоплательщиков.

Вот что изменилось.

Налог на имущество физических лиц за квартиру, часть жилого дома определяется как ее кадастровая стоимость, уменьшенная на величину кадастровой стоимости 20 кв. м общей площади этой квартиры, части жилого дома. Ранее налоговый вычет в размере 20 кв. м к частям жилого дома не применялся.

Налоговая база в отношении комнаты, части квартиры определяется как ее кадастровая стоимость, уменьшенная на величину кадастровой стоимости 10 кв. м площади этой комнаты, части квартиры. Ранее налоговый вычет в размере 10 кв. м к частям квартиры не применялся.

Введены единые условия налогообложения гаражей и машино-мест независимо от их места нахождения. Отменены особенности налогообложения гаражей и машино-мест в торгово-офисных объектах. Ранее налог по таким объектам рассчитывался по максимальной ставке — 2%, и по ним не действовали льготы. Теперь для таких гаражей и машино-мест действует федеральная льгота, освобождающая от уплаты налога, и применяется максимальная ставка налога — 0,3%.

Перечисленные изменения улучшают положение налогоплательщиков, поэтому применяться они будут задним числом с налогового периода 2017 года.

urist7.ru

Урок 6: Налог на имущество физических лиц: Льготы по налогу на имущество

- Школа Жизни

- Планирование жизни

- Планирование пенсии

- Пенсионное обеспечение в РоссииОсновы пенсионной грамотности: Все о формировании системы пенсионного обеспечения в России

- Государственное пенсионное обеспечениеПенсии по государственному пенсионному обеспечению

- Государственная пенсияУроки: Кто имеет право, виды, размер, назначение, индексация

- Государственная пенсия за выслугу летУроки: Условия назначения, подсчет стажа и размера, выплата государственной пенсии за выслугу лет

- Государственная пенсия по старостиУроки: Кто имеет право, условия назначения и размеры государственной пенсии по старости

- Государственная пенсия по инвалидностиУроки: Кто имеет право, условия назначения, размер пенсии и надбавки к пенсии по инвалидности

- Государственная пенсия по потере кормильца Уроки: Кто имеет право, условия назначения и размер государственной пенсии по потере кормильца

- Военная пенсияУроки: Пенсии военнослужащих МО, МВД…

- Социальная пенсия Уроки: Кто имеет право, виды, размер, назначение, индексация…

- Пенсия депутатов Пенсия членов Совета Федерации и депутатов Госдумы

- Пенсионное обеспечение судей

- Обязательное пенсионное страхованиеПенсии по обязательному пенсионному страхованию

- Что такое обязательное пенсионное страхованиеУроки: Законодательство об обязательном пенсионном страховании

- Накопительная пенсияУроки: Кто имеет право, виды, размер, назначение, индексация…

- Страховая пенсияУроки: Кто имеет право, виды, размер, назначение, индексация…

- Страховой стажУроки: Понятие и виды страхового стажа. Особенностями исчисления и подтверждения страхового стажа

- Страховые пенсии по старостиУроки: Порядок и сроки назначения, размер и выплаты страховой пенсии по старости

- Страховые пенсии по инвалидностиУроки: Порядок и сроки назначения, размер и выплаты страховой пенсии по инвалидности

- Страховые пенсии по потере кормильцаУроки: Порядок и сроки назначения, размер и выплаты страховой пенсии по потере кормильца

- Негосударственное пенсионное обеспечение Пенсии по негосударственному пенсионному обеспечению

kolesovgb.ru

Льготы по налогу на имущество

Физлица, владеющие на праве собственности жилыми помещениями – квартирами, дачами, домами, а также нежилыми объектами недвижимости (например, гаражом), являются плательщиками налога на имущество. Уплата данного налога производится на основании квитанции с расчетом, которые инспекторы ИФНС рассылают по адресам регистрации налогоплательщиков в конце года. Сам расчет производится на основании положений Налогового кодекса и актов регионального законодательства. Впрочем, закон может предусматривать и льготы по налогу на имущество для отдельных категорий граждан.

Налоговые льготы на имущество физических лиц по НК РФ

Налоговый кодекс предлагает воспользоваться льготой по налогу на имущество пенсионерам, инвалидам, военнослужащим, членам семей военнослужащих, потерявших кормильца, героям Советского союза и РФ, а также ряду других категорий плательщиков. Полный перечень тех, кто освобожден от уплаты налога на имущество физлиц на федеральном уровне, представлен в пункте 1 статьи 407 кодекса.

Такие граждане могут не уплачивать налог на имущество по одному объекту каждого вида из всех тех, что находятся в их собственности. На практике это означает, что если льготник владеет, например, несколькими квартирами, то освобождение от налога на имущество физических лиц распространяется я только на одну из них. И наоборот, если речь идет о разных типах объектов недвижимости, то физлицо может воспользоваться стразу двумя или несколькими льготами: например, пенсионеры могут быть освобождены от уплаты налога на имущество по квартире и даче.

Право на льготу удостоверяется специальным заявлением, которое налогоплательщик должен подать в ИФНС до 1 ноября года, в котором заявляемая льгота начинает применяться впервые. В дальнейшем дублировать данное заявление уже не потребуется. К первоначальному заявлению можно приложить документы, подтверждающие право на налоговые поблажки. Впрочем, это лишь право, а не обязанность физлица, хотя такие документы конечно облегчат задачу контролеров. Последние даже при отсутствии доказывающих право на льготу документов обязаны самостоятельно запросить все необходимые сведения на основании информации, представленной в заявлении потенциального льготника. К этому привлекаются обладающие необходимыми данными организации, органы и должностные лица.

Принципиальный момент: объект недвижимости, подпадающий под льготу, не должен использоваться в рамках предпринимательской деятельности. Проще говоря, если квартира сдается в аренду, то льгота по ней не полагается.

И наконец, две специфических налоговые льготы на имущество физических лиц, которые не зависят от статуса самого налогоплательщика, а связаны скорее со спецификой объекта. Не облагаются налогом объекты недвижимости типа студий, мастерских, ателье, словом, специально оборудованные помещения, в которых их владельцы занимаются профессиональной творческой деятельностью. И второе: не облагаются налогом на имущество различные хозяйственные строений до 50 квадратных метров, расположенные на земельных участках, предназначенных для ведения подсобного хозяйства, садоводства или огородничества, или ИЖС.

Местные льготы по налогу на имущество физлиц

Помимо выше приведенных случаев, когда льготы по налогу на имущество предусматриваются на уровне федерального законодательства, существуют варианты местных льгот, установленных региональным законом. Причем иногда местные законодательные акты уточняют ситуации предоставления льготы, прописанные в Налоговом кодексе, а иногда являются своего рода дополнением.

Так, например, Законом города Москвы от 19 ноября 2014 года № 51 «О налоге на имущество физических лиц» предусмотрено, что льготники из выше упомянутого пункта 1 статьи 407 Налогового кодекса имеют право на нулевой налог на имущество по машино-месту либо гаражу площадью до 25 квадратных метров.

Санкт-Петербургским законом о налоге имущество (Закон Санкт-Петербурга от 26 ноября 2014 года № 643-109) льгота предоставляется детям, оставшимся без попечения родителей, и детям-сиротам, в том числе повзрослевшим. Действует она в период их пребывания в школе-интернате или ином аналогичном заведении, а также на время службы в рядах Российской армии.

Полный перечень льгот, а также местных законов по налогу на имущество можно найти ]]>на сайте ФНС]]>. На нем в удобной форме можно ознакомиться с региональным законодательством, касающимся, как освобождения от налога на имущество физических лиц, так и льгот по налогу на имущество организаций.

Налоговые льготы по налогу на имущество организаций

Правом на льготы по налогу на имущество могут воспользоваться не только физлица, но и организации. Конечно же, для юрлиц действует иной порядок предоставления льгот, но общий принцип в чем-то схож: некоторые льготы предоставляются исходя из статуса самой организации-налогоплательщика, другие же применяются к объектам имущества определенного типа.

Так, согласно статье 381 Налогового кодекса не уплачивают налог на имущество, например, организации уголовно-исполнительной системы, коллегии адвокатов, адвокатские бюро и юридические консультации, религиозные организации, общероссийские организации инвалидов.

Разумеется, и в случае с организациями необходимо ориентироваться не только на федеральное, но и н региональное законодательство. Также важно помнить о необходимости подавать декларацию по налогу на имущество: вне зависимости от того, подпадает юрлицо под льготу или нет, отчитаться перед ИФНС оно обязано в любом случае.

Применяемые льготы прописываются в декларации отдельно с помощью специальных кодов. Их полный перечень приведен в Приложении №6 к Приказу ФНС России от 31 марта 2017 году № ММВ-7-21/271@, которым утверждена и сама действующая форма декларации по налогу на имущество организаций. Так, код 2010257 — льгота по налогу на имущество в отношении движимых объектов, принятых на учет в качестве основных средств с 1 января 2013 года, если такие ОС не получены в результате реорганизации или ликвидации иной организации или от взаимозависимого лица.

Коду 2010333 соответствует льгота, распространяемая на имущество государственных научных центров. Коды 2012400 и 2012500 предусмотрены для установленных законами субъектов РФ случаев понижения налоговой ставки для отдельной категории налогоплательщиков и уменьшения суммы налога, подлежащей уплате в бюджет, соответственно.

spmag.ru

Льготы по налогу на имущество физических лиц

Граждане Российской Федерации определенных категорий согласно действующему законодательству на территории государства имеют право получать льготы по налогу на собственное имущество физических лиц в 2017 году. Налоговый кодекс РФ в 2015 году потерпел изменений, которые следует учитывать, рассчитывая этот вариант налогообложения. В первую очередь говорится о начислении налоговой суммы, учитывая кадастровую стоимость предмета недвижимости.

Федеральные имущественные налоговые льготы для физлиц

В налоговом кодексе России для большинства граждан определены имущественные налоговые льготы. Льготник согласно статье №407-пп.3-4 НК РФ имеет право не платить налог только за один предмет недвижимого имущества из каждой отдельной категории недвижимости, которая является его собственностью. К примеру, если налогоплательщик имеет в собственности одновременно несколько жилищных объектов, он вправе не платить налог на один из них. Но согласно статье №407-п2 НК РФ недвижимый объект, за который собственник не уплачивает налог согласно льготной программе, не должен быть задействован в предпринимательстве.

Учитывая выше рассмотренные требования, согласно статье №407-п1 НК РФ от налогообложения собственного недвижимого имущества могут освобождаться следующие физические лица:

- Инвалиды с рождения.

- Инвалиды первой, второй группы.

- Пенсионеры.

- Военные.

- Военнослужащие, уволенные в запас по состоянию здоровья, достигшие пенсионного возраста.

- Члены семей военнослужащих, оставшиеся без кормильца.

- Супруги, родители военных, госслужащих, которые лишились жизни вследствие выполнения своих функциональных обязанностей.

- Вольнонаемные особы СА, ВМФ, ОВД, КГБ, которые занимали во время ВОВ должности в штабах, в/ч, учреждениях действующей Армии, или особы, участвовавшие в оборонительных операциях городов. Это им засчитано в военный стаж для начисления льготной пенсии.

- Социальная поддержка может устанавливаться в отношении особ, подвергшихся радиационному влиянию в результате аварии на ЧАЭС, на ПО «Маяк», ядерных испытаний (полигон в Семипалатинске).

- Физлица, уволенные в запас с военной службы, которые призывались на военные сборы, выполнявшие интернациональный долг на территории Афганистана, в прочих государствах.

- Участники гражданской войны, ВОВ, прочих военных миссий, направленных на защиту Советского государства, ветераны боевых действий.

- Особы, которые непосредственно принимали участие при испытаниях ядерного, термоядерного оружия на военных полигонах, являются участниками ликвидации аварий на военных объектах с ядерным вооружением.

- Герои СССР, РФ, особы, удостоенные ордена Славы III степ.

- Особы, подвергшиеся лучевому заболеванию, ставшие инвалидами вследствие испытаний ядерных установок, в том числе ядерного вооружения, космических техсредств.

От налогообложения аналогично освобождаются особы, профессионально занимающиеся творческой деятельностью в собственных специализированных студиях, мастерских (именно от налога, предусмотренного для конкретно этих помещений). Также льготные условия имущественного налогообложения устанавливаются для всех без исключения физических лиц на собственное недвижимое имущество, в качестве которого выступают хозпостройки до 50-ти квадратов, расположенные на собственных земельных участках, ИЖС.

От налогообложения аналогично освобождаются особы, профессионально занимающиеся творческой деятельностью в собственных специализированных студиях, мастерских (именно от налога, предусмотренного для конкретно этих помещений). Также льготные условия имущественного налогообложения устанавливаются для всех без исключения физических лиц на собственное недвижимое имущество, в качестве которого выступают хозпостройки до 50-ти квадратов, расположенные на собственных земельных участках, ИЖС.

Порядок оформления налоговых льгот

Чтобы получить льготы по налогу на имущество физических лиц, особа должна написать соответствующее заявление, представить налоговой подтверждающие бумаги права на льготные условия имущественного налогообложения. К примеру, гражданин, имеющий группу инвалидности, должен представить подтверждающую справку из госучреждения МСЭ. Также необходимо представить документы, удостоверяющие категорию имущества, разрешение на его эксплуатацию. Эти бумаги учитываются при рассмотрении налоговой организацией льготных условий (НК РФ – статья №407-п6; ПР-№1031н-24.11.2010, Приложение №1 Минздравсоцразвития РФ; Письмо №БС4-21/6426-06.04.2017 ФНС РФ).

Дополнительные документы, которые необходимо представлять вместе с заявлением на льготу, документом, подтверждающим право ее получения (НК РФ – статьи №27-п2 и №29-п3; ГК РФ – статьи №31-п1, п2, №185):

- Доверенность на право оформления заявления на получение льгот по имущественному налогообложению, заверенную нотариусом (если заявление подает доверенная особа собственника).

- Подтверждающий документ опекунства над собственником (если в заявлении указывается особа, находящаяся под попечительством заявителя).

Льгота на налог в подобной ситуации предоставляется на один недвижимый объект из каждой категории имущества, подвергающегося налогообложению независимо от численности предъявленных оснований для использования налоговых льготных условий (НК – статья №407-п3).

Пример:

Инвалид имеет собственный дом, квартиру, гараж. Это три разные категории недвижимого имущества, поэтому он получает налоговые льготы на все три объекта. Когда недвижимой собственностью являются две и больше квартир, он вправе использовать льготные условия только на одну.

Налогоплательщик должен представить уведомление о выбранном недвижимом объекте, на который он желает получить налоговые льготы, до 1 ноября текущего года (НК – статья №407-п7) в налоговую организацию по месту расположения данного имущества.

Если владелец недвижимого объекта не представит в налоговый орган такое уведомление, тогда льготы будут предоставлены на один из объектов каждой отдельной категории недвижимости с максимальным размером налогообложения (Письмо №БС4-11/[email protected]Рекомендации п2.9 ФНС РФ).

Если во время налогового периода налогоплательщик утрачивает право на получение льгот, при исчислении суммы налогообложения учитывается соответствующий коэффициент (отношение количества полных месяцев, когда льгота на налог отсутствует, к количеству полных месяцев, когда имущество облагается налогом). Месяц начала предоставления льготы на имущественный налог, месяц ее прекращения считается полным (НК РФ – статья №408-п6).

Возврат налоговой переплаты

При подаче налогоплательщиком заявления на получение льготных условий имущественного налога размер налогообложения рассчитывается за 3-и предыдущих года, но не раньше даты, когда была оформлена льгота (НК – статья №408-п6).

Если сумма налога на собственное имущество физических лиц превысила установленный размер налоговой суммы, владельцем недвижимости предоставляется заявление налоговой организации. Решение по возврату излишне уплаченной налоговой суммы принимается на протяжении 10-ти дней с момента регистрации заявления в налоговом органе. О принятом решении налогоплательщик на протяжении 5-ти дней получает сообщение на электронную почту.

Если сумма налога на собственное имущество физических лиц превысила установленный размер налоговой суммы, владельцем недвижимости предоставляется заявление налоговой организации. Решение по возврату излишне уплаченной налоговой суммы принимается на протяжении 10-ти дней с момента регистрации заявления в налоговом органе. О принятом решении налогоплательщик на протяжении 5-ти дней получает сообщение на электронную почту.

Возврат налоговой переплаты осуществляется в течение месяца с момента подачи заявления (НК РФ – статья №78-пп6-8-9, статья №6.1-п6).

Недвижимое имущество, для которого предусматриваются льготные условия имущественного налогообложения

Объекты, на которые распространяются налоговые льготы:

- Собственный дом в частном секторе.

- Квартира, жилая комната в многоквартирном доме.

- Специализированные помещения, постройки, оборудованные под творческую деятельность.

- Хозпостройки на собственных участках площадью менее 50-ти квадратов.

- Гараж, место для стоянки авто.

Льготы предоставляются на полную сумму налогообложения объекта недвижимости, являющегося собственностью (условие – он не должен быть задействован в предпринимательстве).

Для того, чтобы получить имущественные налоговые льготы, нужно представить местной налоговой организации следующие документы:

Если бланк заявления на налоговую льготу был подан до 31.12.2014 г., повторно его подавать нет необходимости.

В том случае, когда физическая особа вовремя не смогла воспользоваться льготными условиями налогообложения собственного имущества, необходимо обратиться в местную налоговую организацию с целью выполнения перерасчета суммы налогообложения, возврата излишне выплаченной суммы по имущественным налогам, но максимум за три предыдущих года.

consultantor.ru

Льготы по налогу на имущество физлиц в 2017 году: отвечает ФНС России

Стартовала кампания по рассылке сводного налогового уведомления, которое включает налог на имущество физических лиц. В 2017 году у многих граждан есть право на льготу по нему. В связи с многочисленными вопросами по этому налогу, ФНС России ответила на самые популярные из них. Ответы – в нашем обзоре.

Особенности правового регулирования

Сразу же отметим, что льготы по налогу на имущество физических лиц в 2017 году могут быть предусмотрены не только законодательством федерального уровня, то есть – Налоговым кодексом РФ, но и местными нормативными правовыми актами о данном налоге. Причина в тот, что налог на имущество физлиц носит местный характер.

Уточнить про наличие льготы по налогу на имущество физических лиц за 2016 год на местном уровне можно с помощью специального сервиса сайта ФНС России:

Также см. «Электронные сервисы для бухгалтера на сайте ФНС: используем с умом».

Частный дом

Один из самых распространённых вопросов – налог на частный дом в 2017 году. Нужно ли каждый год заявлять о налоговой льготе по нему?

Оказывается, нет. Налоговый кодекс РФ не обязывает делать это. Для инспекции ФНС данная льгота будет бессрочной с учётом закона, который её установил. При условии, что в заявлении на неё плательщик не сослался на ограничение периода её применения.

Скачать бланк заявления на налоговые льготы по налогу на имущество физических лиц с нашего сайта можно здесь.

Две квартиры

Положена ли льгота по налогу на имущество за две квартиры и более? При условии, что льготник владеет сразу несколькими?

Исходя из п. 2 ст. 399 и п. 3 ст. 407 НК РФ, льгота положена только по одному объекту на выбор плательщика. Между тем местные власти могут освободить льготника от налога сразу по всем его жилым объектам.

Срок подачи заявления на льготу

До какой даты необходимо подать заявление на льготу по налогу на имущество физлиц?

Как ни странно, конкретные сроки подачи этого документа НК РФ не установлены. Дело в том, что у каждого человека право на льготу возникает в разный момент времени. Предусмотреть всё это в законе просто невозможно. Если же вам прислали сводное налоговое уведомление без учета льготы, требуйте перерасчёта налога.

Подробнее см. «Порядок действий при перерасчёте налогов на имущество».

ФНС рекомендует подавать заявление о льготе до 01 мая, чтобы она была учтена при расчёте налога на имущество до направления налогового уведомления.

Как подать заявление на льготу

Можно использовать любой удобный способ (ст. 11.2 и п. 6 ст. 407 НК РФ):

- через личный кабинет физического лица на сайте ФНС;

- почтовым отправлением;

- лично посетить налоговый орган.

Когда нет права на льготу

Можно выделить 2 основных случая, когда право на льготу по налогу на имущество физлиц ограничено либо отсутствует (п. 1 и 2 ст. 407 НК РФ):

- Только по одному объекту налогообложения каждого (!) вида (!) по выбору плательщика независимо от количества оснований для применения льгот (т. е. когда несколько объектов по налогу на имущество, надо взвесить, какой из каждой категории обойдется дороже всего и откинуть его).

- Имущество плательщик использует в предпринимательской деятельности.

Учтите, что местные власти могут снимать все эти ограничения своим законом о дополнительных льготах по налогу.

Документы о праве на льготу

По закону документы по льготе по налогу на имущество можно подать в любую инспекцию. При этом конкретный перечень таких документов законом не закреплён. Однако это всегда должно быть (п. 6 ст. 407 НК РФ):

- заявление на льготу;

- документы-основания.

Несколько собственников

Пункты 3 – 5 статьи 403 НК РФ предусматривают вычет по налогу на имущество физических лиц, если у недвижимости несколько собственников. Проще говоря, налоговая база будет заведомо меньше. Принцип такой:

| Объект | Налоговая база |

| Квартира | Цена по кадастру МИНУС 20 кв. м общей площади (по кадастру) |

| Комната | МИНУС 10 кв. м этой комнаты |

| Жилой дом | МИНУС 50 кв. м общей площади |

Также см. «Регионы, в которых налог на имущество физических лиц платят с кадастровой стоимости: перечень 2017 года».

Размер вычета, указанного в таблице, фиксирован. От числа владельцев недвижимости он не зависит. При этом налог каждый уплачивает согласно своей доле.

Что приятно, подавать заявление на такой вычет никому не нужно.

Также см. «Главные нарушения по налогу на имущество 2017 года по версии ФНС».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com